AVANTAGES DU DEFICIT FONCIER et RAPATRIEMENT DES FONDS DE L’ETRANGER… votre expert PATRIMONIAL vous PARLE

Immobilier

LES AVANTAGES DU DEFICIT FONCIER

L’essentiel

Investir en déficit foncier consiste à développer un bien immobilier destiné à la location, nécessitant des travaux importants.

Ces travaux sont entièrement déductibles des revenus fonciers issus de tous les biens immobiliers déjà détenus par l’investisseur.

Par ce mécanisme, l’investisseur pourra donc gommer la fiscalité sur les revenus fonciers existants, sur les prélèvements sociaux, ainsi que sur d’autres revenus, en imputant sur le revenu global jusqu’à 10 700 €. C’est le mécanisme fiscal dit du « déficit foncier ».

L’investissement en Déficit Foncier se destine donc à des investisseurs fortement imposés sur des revenus fonciers existants.

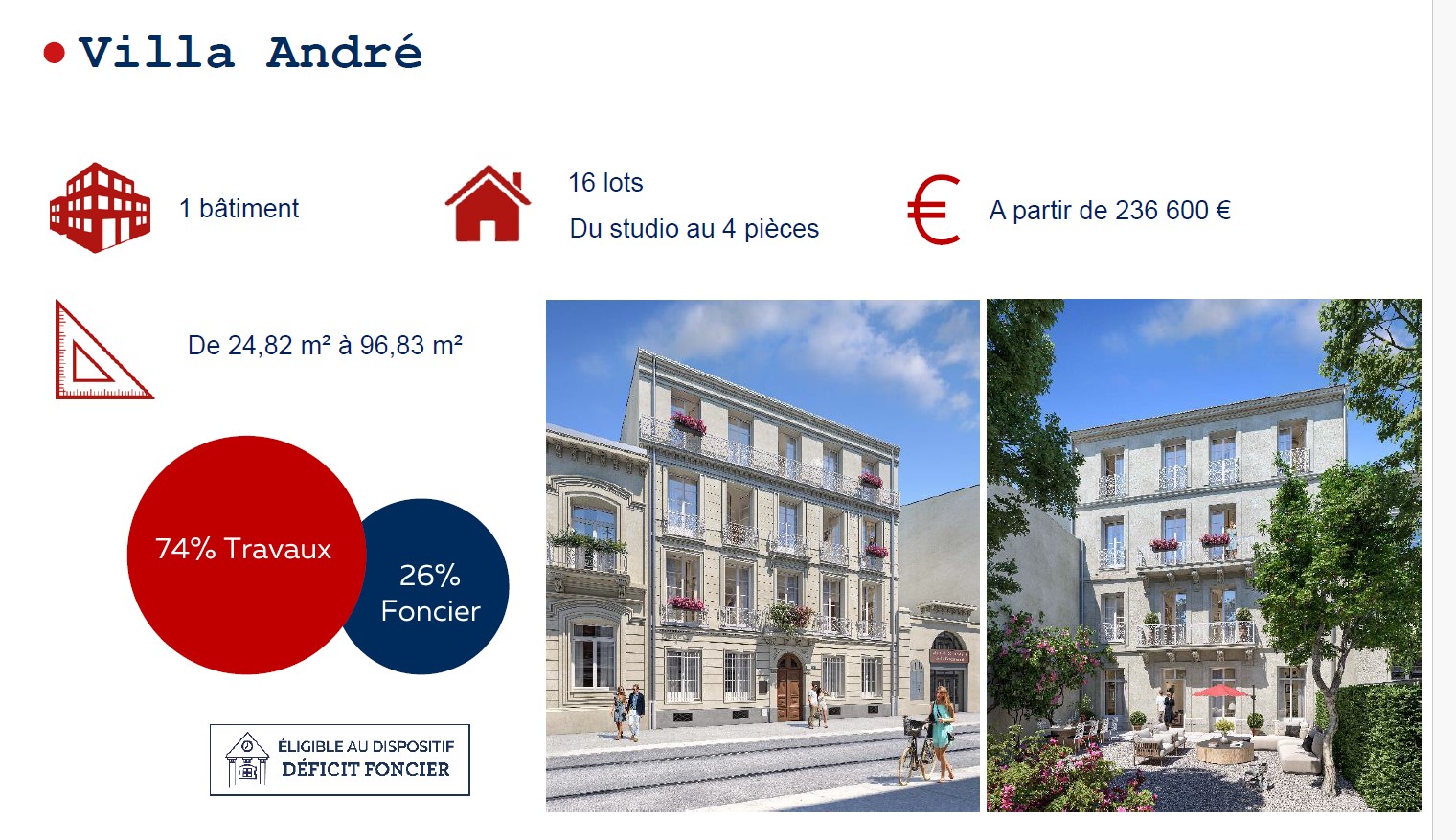

2 exemples : Nogent sur Marnes (Le Monastère des Carmelites) et Villa André (Montpellier)

Placement

LE PER, la solution universelle de préparation de la retraite

Le Plan d’Epargne Retraite (PER) individuel est un outil de capitalisation remarquable. Il permet de se constituer un complément de revenus à la retraite dans des conditions fiscales très avantageuses.

Cet outil s’adresse à tous les épargnants sans conditions liées au statut professionnel.

L’ensemble de l’épargne est bloqué jusqu’à la retraite (sauf cas de sortie anticipée) et peut être récupérée à 100% en capital (rachat total ou rachats fractionnés) au moment de la retraite.

Un outil offrant une forte efficacité fiscale

Les versements volontaires effectués sont 100% déductibles, dans la limite des plafonds de retraite.

Capitaliser son économie d’impôt pour sa retraite

A la sortie, les versements ayant fait l’objet d’une déduction fiscale sont réintégrés à l’IR et les plus-values sont imposées à la flat-tax.

L’astuce ! Votre économie d’impôt travaille et capitalise pour votre retraite ! Et plus longtemps cette économie d’impôt est capitalisée, plus le levier du PER est attractif. L’épargnant profite par ailleurs d’une baisse, en général, de sa TMI à la retraite.

Un excellent outil de prévoyance avec bonus fiscal !

Plusieurs cas de rachats anticipés sont prévus (décès du souscripteur ou du conjoint, invalidité, expiration des droits au chômage, surendettement, etc…) permettant au PER de constituer un excellent outil de prévoyance. Et bonus fiscal, toute l’épargne récupérée est totalement exonérée d’IR (hors prélèvements sociaux sur la plus-value).

C’est une question qui revient souvent : comment rapatrier des fonds offshores sur votre compte bancaire Français ?

La réponse est IMPOSSIBLE sauf à les déclarer spontanément au Fisc, sinon il trouvera tout seul et vous aurez en plus une amende à payer !

Si vous avez une société offshore, vous pouvez faire revenir une partie des fonds, via des systèmes de facturation intelligents. Mais dans ce cas vous vous exposez, et prenez le risque que le Fisc se doute de quelque-chose…

Si vous adoptez la logique de l’investisseur : faites en sorte que vos fonds offshores ne puissent JAMAIS être liés à vous (votre compte personnel) ou à votre entreprise en France (le compte de la société). Donc il faut investir vos fonds (dans de l’immobilier étranger par exemple), les utiliser pour préparer votre retraite ou votre succession.

La seule limite acceptable porte sur les petits montants : vous pouvez tout à fait retirer quelques milliers d’Euros avec votre carte bancaire offshore (auprès d’un guichet à l’étranger !) pour faire votre shopping, aller au restaurant, payer vos sorties en vacances.

Pour répondre à la question “Rapatrier des fonds de l’étranger”, voici la réponse officielle des Notaires :

Lorsqu’un Français est domicilié à l’étranger, il peut être amené à transférer des fonds situés en France dans son pays de domiciliation. De même, il peut rapatrier des fonds en France. Ces opérations peuvent être très encadrées sur un plan légal suivant le pays où est domiciliée la personne.

En France, le transfert ou le rapatriement des fonds reste relativement souple. Toutefois, il convient de connaître certaines règles.

Depuis le 1er janvier 1990, le contrôle des changes a été supprimé. Ainsi, il est possible de transférer librement des capitaux à l’étranger et d’y détenir des avoirs. Toutefois, afin de limiter l’évasion fiscale, le législateur a institué deux obligations de déclaration relatives :

- L’une, aux transferts de fonds vers l’étranger ou en provenance de l’étranger ;

- L’autre, à la détention de comptes à l’étranger.

Comment transférer des fonds de l’étranger ou vers l’étranger ?

Les transferts des sommes, titres ou valeurs réalisés par des personnes physiques vers un Etat membre de l’Union européenne ou en provenance d’un Etat membre de l’Union européenne doivent obligatoirement être déclarés au service des Douanes si leur montant est supérieur ou égal à 10 000 €.

Cette déclaration ne concerne que les personnes physiques résidentes de France ou résidentes d’un autre Etat qui réalisent ces transferts sans l’intermédiaire d’un établissement financier (banque).

Par ailleurs, ces mêmes personnes physiques, lorsqu’elles entrent ou sortent de l’Union européenne avec de l’argent liquide pour au moins 10 000 euros (espèces, chèques de voyage communément appelés « Travellers chèques »), doivent obligatoirement déclarer l’argent qu’elles transportent aux autorités compétentes de l’Etat membre par lequel elles entrent ou sortent de l’Union européenne.

Le défaut de déclaration du transfert de fonds est sanctionné par une amende égale au quart de la somme sur laquelle a porté l’infraction ou la tentative d’infraction. Dans certains cas, la somme peut être confisquée.

Les sommes, titres ou valeurs transférés vers l’étranger ou en provenance de l’étranger constituent, sauf preuve contraire, des revenus imposables. Ainsi, l’administration française peut considérer que cet argent provient de revenus dissimulés et peut notifier un redressement de l’impôt sur le revenu en France. Un intérêt de retard ainsi qu’une majoration de 40 % sont également applicables sauf si une amende a été appliquée. La personne peut toutefois apporter la preuve contraire à cette présomption.

La détention de compte à l’étranger

Les personnes physiques, les associations, les sociétés n’ayant pas la forme commerciale, domiciliées ou établies en France, sont tenues de déclarer, en même temps que leur déclaration de revenus ou de résultats, les références des comptes ouverts, utilisés ou clos à l’étranger.

Les personnes physiques sont tenues de déclarer ces éléments en même temps que leur déclaration de revenus sur Formulaire n°3916 ou sur papier libre. La déclaration doit comprendre les références des comptes ouverts, utilisés ou clos à l’étranger.

Le défaut de production de la déclaration est sanctionné par une amende de 1 500 € par compte non déclaré. Le montant de l’amende est porté à 10 000 € par compte non déclaré lorsque l’obligation déclarative concerne un Etat ou un territoire qui n’a pas conclu avec la France une convention d’assistance administrative en vue de lutter contre la fraude et l’évasion fiscales permettant l’accès aux renseignements bancaires.

Enfin, à défaut de déclaration, le titulaire des comptes ou le bénéficiaire de la procuration est considéré comme ayant perçu des revenus imposables soumis à l’impôt sur le revenu. Là encore, un intérêt de retard ainsi qu’une majoration de 40 % est applicable.

Exemple : Mme G. est domiciliée en Espagne et vend son appartement situé à Madrid. Elle place l’argent tiré de la vente sur un compte ouvert dans un établissement bancaire situé en Espagne. Si elle revient s’installer en France et qu’elle conserve son compte bancaire situé en Espagne sans en avoir informé l’administration française, elle risque une amende.

Par ailleurs, l’administration pourrait considérer que l’argent placé sur ce compte constitue un revenu dissimulé. La contribuable devrait toutefois pouvoir démontrer que l’argent provient de la vente d’un immeuble acheté, par exemple, avec un prêt bancaire.

Enfin, si cet argent n’a pas été pris en compte dans l’assiette de l’Impôt de solidarité sur la fortune en France (voir fiche sur le non-résident et l’ISF), l’administration peut procéder à un redressement au regard de cet impôt.

Si Mme G. reste domiciliée en Espagne et qu’elle transfère des fonds en France, l’administration ne pourra pas présumer qu’il s’agit de revenus imposables en France selon la jurisprudence. En revanche, les sanctions relatives aux transferts de fonds ou à l’ISF pourront être encourues.

Enfin, dans le pays de domiciliation, il convient de se renseigner sur les problèmes de transfert de fonds ou de détention d’argent liquide (déclarations…), afin d’éviter les infractions. Pour obtenir ces renseignements, il est possible de se rapprocher de l’ambassade de France située dans l’Etat de domiciliation ou d’une filiale d’un établissement financier français.

Sylvain AUMAND,

Consultant patrimonial

Après 6 ans de conseils aux particuliers dans les domaines de la mutuelle et de la prévoyance et 3 ans de conseils aux professionnels dan, dispositif PINEL, Malraux, Monument Historique, déficit foncier, Colocation, résidence de services), qu’en placement financier (assurance vie, PER, contrat de capitalisation, SCPI, Capital investissement). Mes partenaires sont rigoureusement sélectionnés pour la qualité des produits qu’ils proposent mais aussi pour leur réactivité et leur solidité.