Sylvain Aumand, Votre expert patrimonial, vous parle D’ASSURANCE VIE

PLACEMENT

A quoi sert un contrat d’assurance vie ?

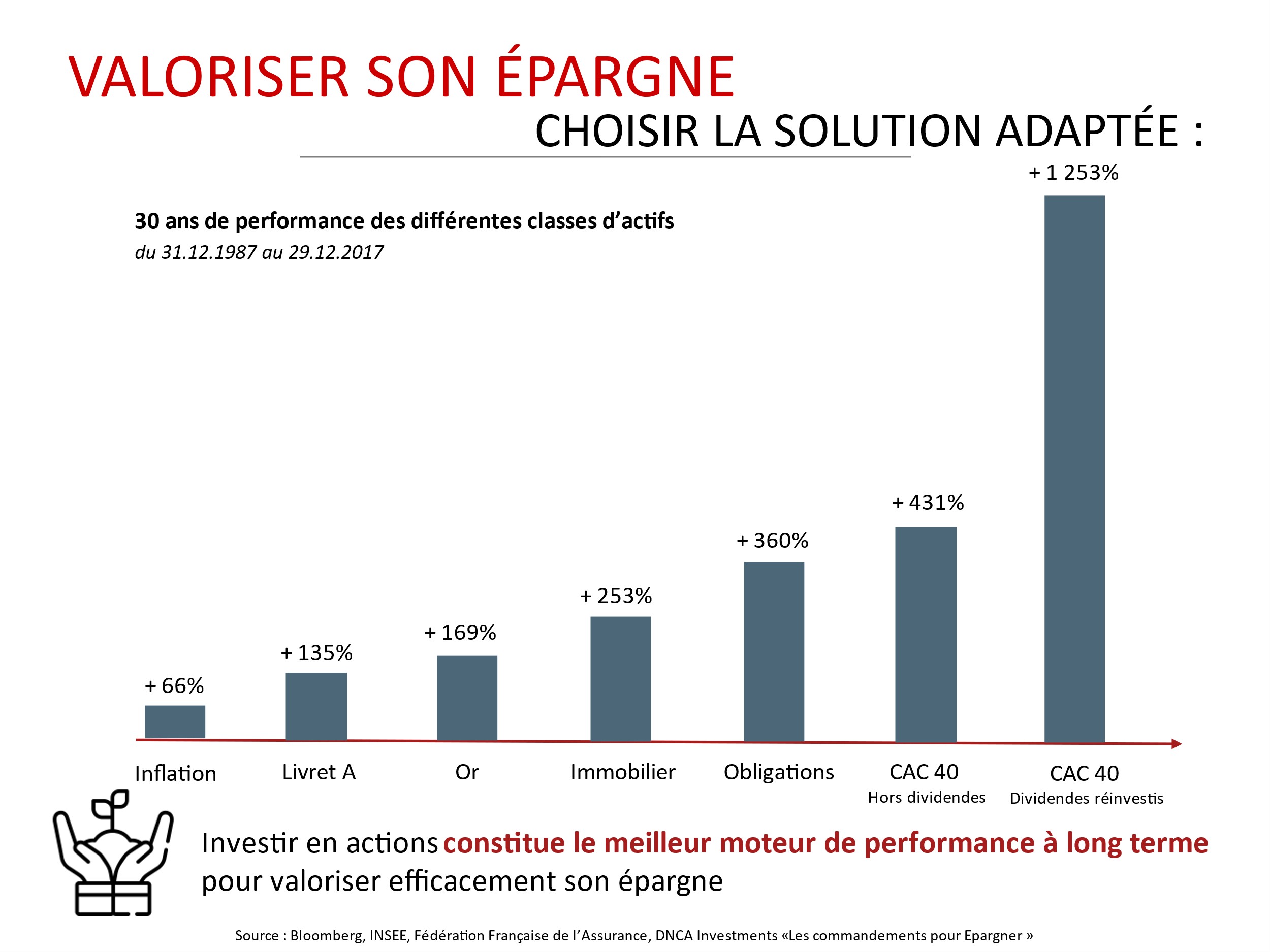

Avant d’aborder le sujet, permettez-moi de mettre en lumière les performances des classes d’actifs depuis plus de 30 ans.

Les actions constituent un excellent moyen de développer son patrimoine. Elles doivent cependant être pondérées et adaptées au profil de l’investisseur.

L’assurance vie est une solution souple qui s’adapte aux différentes étapes de la vie. On la compare souvent au couteau suisse des placements.

En souscrivant à un contrat d’assurance vie, vous bénéficiez du cadre fiscal des plus favorables du marché. En cours de vie, même en cas d’arbitrage, votre contrat d’assurance-vie n’est pas, ou peu taxable.

L’assurance vie a plusieurs atouts. Elle permet de :

- Valoriser son épargne

- Compléter ses revenus

- Transmettre un capital sans frais de succession

Si la plupart d’entre nous en possède une, cette solution mérite une attention particulière en termes d’utilisation et de gestion. En effet, il est indispensable de faire un point régulier afin de faire les modifications qui s’imposent.

En expert de cette solution, je vous propose un petit focus sur 2 options et la clause bénéficiaire démembrée.

L’investissement progressif :

Avec l’option “investissement progressif”, vous investissez progressivement sur des supports dynamiques, à la recherche d’une plus grande performance. Lors du versement, le capital est versé intégralement sur un support très stable (type fonds euro), puis un pourcentage de ce capital va alimenter mensuellement des fonds plus dynamiques. Ce qui va permettre de lisser les fluctuations du marché et ainsi à terme de capter la performance des marchés financiers.

Sécurisation des plus-values :

L’option “sécurisation des plus-values” vous permet de sécuriser les plus-values obtenues vers un ou deux supports financiers du contrat. Dès que le capital investi sur le(s) support(s) de départ choisi(s) réalise une plus-value au moins égale au seuil que vous avez fixé, la plus-value constatée est automatiquement transférée sur un ou deux supports à volatilité modérée.

Pourquoi choisir la nue-propriété pour souscrire une assurance-vie ?

Afin d’optimiser votre succession, la souscription d’un contrat d’assurance-vie en nue-propriété peut s’avérer opportun. En effet, le démembrement présente un intérêt certain si la valeur de votre patrimoine global dépasse les plafonds d’exonération :

- 100 000€ par enfant tous les 15 ans pour chaque parent

- 152 500 € par bénéficiaire sur un contrat d’assurance-vie. Cet abattement s’applique uniquement aux cotisations versées avant les 70 ans de l’assuré.

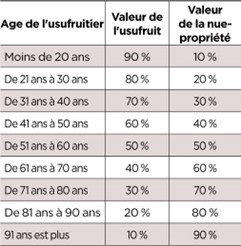

Ainsi, si vous avez dépassé les plafonds et que vous effectuez une donation à vos enfants en nue-propriété, la fiscalité applicable sera calculée non plus sur la totalité du montant mais sur la quote-part définie et fixée selon la durée du démembrement. Par exemple : 70% pour la valeur de la nue-propriété si l’usufruitier a 72 ans –> Vous économiserez alors les impôts et droits sur 30%. Et cela vous permettra de bénéficier librement de l’usufruit de votre contrat, notamment des rentes et plus-values réalisées.

Le choix de la nue-propriété sous forme d’assurance-vie peut également être une solution pour le réemploi de capitaux issus de la cession d’un bien immobilier initialement démembré. Par exemple, dans le cadre d’une succession lorsque les nus-propriétaires et l’usufruitier ne souhaitent pas conserver une maison en l’état, ils la vendent et replacent les capitaux dans un contrat d’assurance vie.

Cas pratique : Exemple de réemploi de capitaux issus d’un démembrement immobilier

Monsieur et Madame Dubois ont un fils Paul, lui-même papa de 2 enfants : Emma et Hugo.

Mariés sous le régime de la communauté légale, Ils sont propriétaires de leur résidence principale. En 2007, afin d’anticiper leur succession, Monsieur et Madame Dubois ont décidé d’effectuer une donation à leur fils et choisissent de lui donner la nue-propriété de leur résidence principale.

Leur maison était alors estimée à 400.000 euros et la valeur fiscale de la nue-propriété évaluée à 200.000 euros. Les Dubois avaient 59 ans pour Monsieur et 57 ans pour Madame : la valeur fiscale de l’usufruit a été calculée sur une base de 50 % de la pleine propriété ramenant à 50 % la valeur de la nue-propriété (article 669 du Code général des impôts). Cf tableau suivant.

Sachant que c’était leur première donation, Paul a bénéficié de l’abattement pouvant atteindre 150.000 € cette année-là (en 2022, ce dernier serait limité à 100 000€) pour chacun de ses parents, soit 300.000 €. Ainsi Paul n’a eu aucun droit de donation à régler sachant que la valeur fiscale de la nue-propriété était inférieure aux montants des abattements cumulés.

Suite au décès de son mari en 2022, Madame Dubois considère que cette grande maison est une charge trop importante pour elle. Préférant habiter un bien locatif dans lequel son époux et elle-même avaient investi, elle convient avec Paul de vendre de la maison.

Paul et sa mère signent, au préalable de la vente, une convention prévoyant le réemploi du prix dans un bien acquis en démembrement de propriété ou dans un contrat d’assurance-vie à co-souscrire et préservant les droits de chacun suite à la donation.

La maison est vendue au prix de 600.000 euros, aussi le notaire retient sur la part revenant à Paul, une imposition globale sur la plus-value de 46.181 euros.

Madame Dubois et Paul décident de replacer le prix de la vente net arrondi à 550.000 euros.

A noter : à la différence des modalités de calcul de la fiscalité applicable aux cessions de droits sociaux ou valeurs mobilières démembrées dans le cas où le prix de vente est réemployé dans un actif en démembrement de propriété, le texte applicable aux plus-values de cessions de biens immobiliers démembrés cédés (BOI-RFPI-PVI-20-10-10, § 270 et suivants) indique que le prix de cession est réparti entre nu-propriétaire et usufruitier selon le barème porté dans l’article 669 CGI (voir le tableau ci-dessus) en fonction de l’âge de l’usufruitier au moment de la cession. Chacun est redevable de la fiscalité le concernant.

Madame Dubois ayant 72 ans, la valeur fiscale de la nue-propriété est de 70 % du prix de vente. Le prix de cession pris en compte pour le calcul de la plus-value réalisée est de 420.000 euros. Madame Dubois est néanmoins exonérée de fiscalité sur la plus-value qu’elle a réalisée, du fait que le bien cédé constituait sa résidence principale.

Au moment de réinvestir le capital de la vente du bien démembré, Madame Dubois et Paul portent leur choix sur la co-souscription « démembrée » d’un contrat d’assurance-vie. Cette solution permet de concilier les avantages du démembrement initial avec ceux de l’assurance-vie. Madame Dubois sera co-souscriptrice et « usufruitière ». Paul sera co-souscripteur et « nu-propriétaire ». Il sera également l’assuré du contrat.

A noter : la clause bénéficiaire du contrat doit prévoir deux situations :

- Si Paul décède après sa mère : il s’agit d’une transmission intergénérationnelle, Emma et Hugo, les enfants de Paul seront désignés comme bénéficiaires du capital décès.

-> Paul disposera alors de tous les droits liés au contrat (rachat, arbitrage, modification de la clause, …). Au décès de Paul, si des capitaux sont toujours présents sur le contrat et qu’il n’a pas modifié la clause bénéficiaire, ce sont ses enfants qui seront bénéficiaires et qui percevront les capitaux décès restants, en profitant chacun de l’abattement de 152.500 euros, d’une taxation de 20 % au-delà, et de 31,25 % au-delà de 700 000 €. - si Paul, l’assuré venait à décéder avant sa mère, dans ce cas, le contrat serait dénoué alors que Mme Dubois est vivante. Il faut que ses droits nés au début de l’usufruit, en 2007 lors de la donation, ainsi que ceux nés de la réversion de l’usufruit de son mari décédé, puissent être maintenus sur le capital décès. Cette partie de la clause désignera donc Madame Dubois comme bénéficiaire de l’usufruit du capital décès.

-> Emma et Hugo, les enfants de Paul deviendraient bénéficiaires de la nue-propriété du capital décès et leur grand-mère, serait bénéficiaire de l’usufruit. Dans un tel cas, la question du réemploi des fonds se reposerait.

Sylvain AUMAND

Consultant patrimonial

Sylvain AUMAND,

Consultant patrimonial

Après 6 ans de conseils aux particuliers dans les domaines de la mutuelle et de la prévoyance et 3 ans de conseils aux professionnels dan, dispositif PINEL, Malraux, Monument Historique, déficit foncier, Colocation, résidence de services), qu’en placement financier (assurance vie, PER, contrat de capitalisation, SCPI, Capital investissement). Mes partenaires sont rigoureusement sélectionnés pour la qualité des produits qu’ils proposent mais aussi pour leur réactivité et leur solidité.